1.「パラダムシフトを認識せよ」

相変わらず「デイトレーダー的な発想」や、「織り込んだ、織り込んでない」などのマーケットコメントを散見するが、この時期それではマーケットを見誤る。

パラダムシフトをきちんと認識しなければならない。異次元緩和から緩和正常化への大転換だ。ドルと米長期金利は上っぱねて、ぶっ飛ぶと思っている、

認識すべきは

①「世界でインフレが加速している、40年ぶりのインフレと史上最大の金融緩状態は共存し得ない。

②米国ではインフレが社会問題化している。インフレを抑え込まねば中間選挙で民主党は大敗する。デフレではパニックは起こらないがインフレ加速は人々や中央銀行をパニックに追いやる。

③バブルの時の日銀の反省を参考にしばかったFRB はインフレ対応の初動が遅れた。3月のテーパリング終了時が最大の緩和状態など遅れがすさまじい。

④他の中央銀行と異なり、日銀はインフレを抑える手段を異次元緩和で失った。世界がインフレ対策で緩和縮小に動くときに、日銀は一人残されて、史上最大の緩和のさらなる緩和を継続しなければならない(辞めると国の財政破綻が起きるし、日銀が債務超過になる)

④財政破綻危機を2013年に異次元緩和で飛ばしたが、ついにもう危機の飛ばしは不可能になったということ。財政ファイナンス(国の赤字を中央銀行が紙幣を刷って賄う)は「禁じ手中の禁じ手」という正統派金融論の常識は、やはり正しかった」ということ。正統派金融論を馬鹿にしたツケは大きい。

2.「売りオペ開始の恐怖」

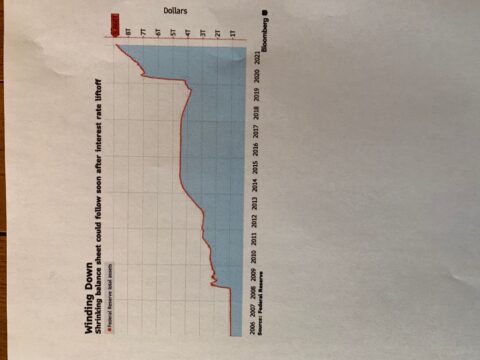

マーケットでは利上げの回数が問題になっているが、大激震が走るのは、FRB がバランスシートの縮小を急ぐときだ。すなわち、FRBが保有国債の満期に償還された元本を再投資しないだけではなく、売りオペをするときだ。この時、米長期金利はうわっぱねる。もちろんドル円もうわっパネル。この件に関しては今年1月2日の新ニュースメヂアア「サキシル」に詳しく書いた。今こそ、是非この記事を再読し何が危機なのかを認識していただきたい(無料で読める)

3「売りオペの恐怖:その2」

このブルムバーグ記事も中の表。FRB はこのような勢いでバランスシートを拡大してきた。すなわちお金を債券買いオペでばらまいた。40年ぶりの高インフレ下で満期待ち政策などとのんびりしていられるわけがない。やってきた買いオペと反対の売りオペばらまいた資金を早急に回収せざるを得ないだろう。2015年~2018年の利上げ時は、売りオペをやると長期債市場が大崩れ(=長期金利急騰)するだろうと意見が出て売りオペが中止になった。今回はやると思う。なお、日銀はFRBよりもはるかにメタボでとんでもない状態だが、売りオペで縮小するどころかバランスシートの拡大を継続しなければならない。そうしなければ政府が未達でデフォルトを起こすだろし、日銀が債務超過になり理ハイパーインが起きてしまうからだ。日銀はもう中央銀行としての体(テイ)をなしていない。単なる政府の紙幣印刷所。

このブルムバーグ記事も中の表。FRB はこのような勢いでバランスシートを拡大してきた。すなわちお金を債券買いオペでばらまいた。40年ぶりの高インフレ下で満期待ち政策などとのんびりしていられるわけがない。やってきた買いオペと反対の売りオペばらまいた資金を早急に回収せざるを得ないだろう。2015年~2018年の利上げ時は、売りオペをやると長期債市場が大崩れ(=長期金利急騰)するだろうと意見が出て売りオペが中止になった。今回はやると思う。なお、日銀はFRBよりもはるかにメタボでとんでもない状態だが、売りオペで縮小するどころかバランスシートの拡大を継続しなければならない。そうしなければ政府が未達でデフォルトを起こすだろし、日銀が債務超過になり理ハイパーインが起きてしまうからだ。日銀はもう中央銀行としての体(テイ)をなしていない。単なる政府の紙幣印刷所。

https://www.bloomberg.co.jp/news/articles/2022-01-26/R6AKVYDWLU6J01

4。「日本の銀行はドル調達・ドル運用、インフレで短期金利が上昇すると大変」

昨晩、以下のリツイートが私のtwitterに来た。「藤巻先生 銀行の外貨投資で日銀当預の総残高は、減少するのでしょうか? ご教授いただければ幸いです」

私の回答は以下の通り。

「日銀当座預金は、基本、日銀が国債を売却(売りオペ=現在と逆の行動)するか満期の来た国債の再投資をしない(=政府から満期元本分のお金を返してもらう)限り減りません。あと銀行を含めた国民が円をドル資産に変換した場合も減ります。ただし銀行の場合、特に地方銀行が保有しているドル資産(米国債購入、融資)の大部分は円をドルに換えたものでなくドル短期市場から借りてきているのが大半だと思われます。米長期国債をドル短期市場からの調達で賄っているとドル短期金利上昇で逆ザヤが生じ米国債の売りを強いられるでしょう。これは米長期金利上昇につながります。又、米国のインフレが加速していくと、日銀の格付けが下落する可能性もあります。日銀の格けが落ちると日本の銀行の格付けも落ちるでしょうから、邦銀の短期市場でのドル調達も難しくなる可能性もあります。そうなれば邦銀は円をドルに換える必要が出てドル高/円安要因にもなります。

いずれにしても世界がインフレ対策に転換すると、日本も日銀も日本の銀行も大変なことになるでしょう。財政赤字を放置し、財政ファイナンスという禁じ手馬鹿の禁じ手に手を染めたツケです」